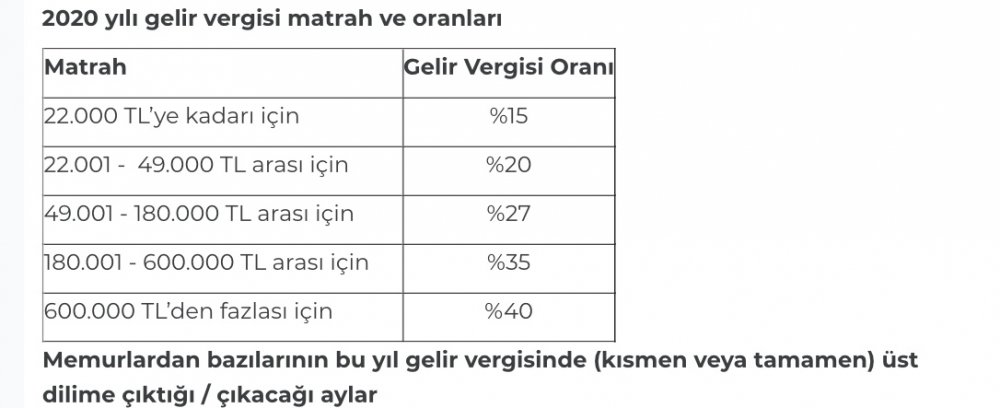

Ücret gelirlerinin vergilendirilmesinde esas alınan matrah tarifelerine göre yılın Ocak ayına %15 oranındaki gelir vergisi diliminde başlayan kamu çalışanları, ücret durumlarına göre yılın izleyen aylarında %20, %27 ve %35 oranındaki gelir vergisi dilimlerine de girebilmektedirler.

Kamu çalışanlarının ilgili takvim yılının başından itibaren elde ettikleri “gelir vergisi matrahına esas” gelirleri toplamı belli seviyelere ulaşınca, aylıklarının gelir vergisine tabi miktarına uygulanan gelir vergisi oranı artmakta ve ilgililerin net maaşı azalmaktadır.

Gelir vergisi tarifeleri kapsamında belirlenen bir üst dilime yükselen memurun gelir vergisine esas ücretinden, o ay için üst dilime giren miktarına üst dilim vergi oranı uygulanmak suretiyle (üst dilime girmeyen miktarına ise alt dilim vergi oranı uygulanarak) gelir vergisi kesilmektedir.

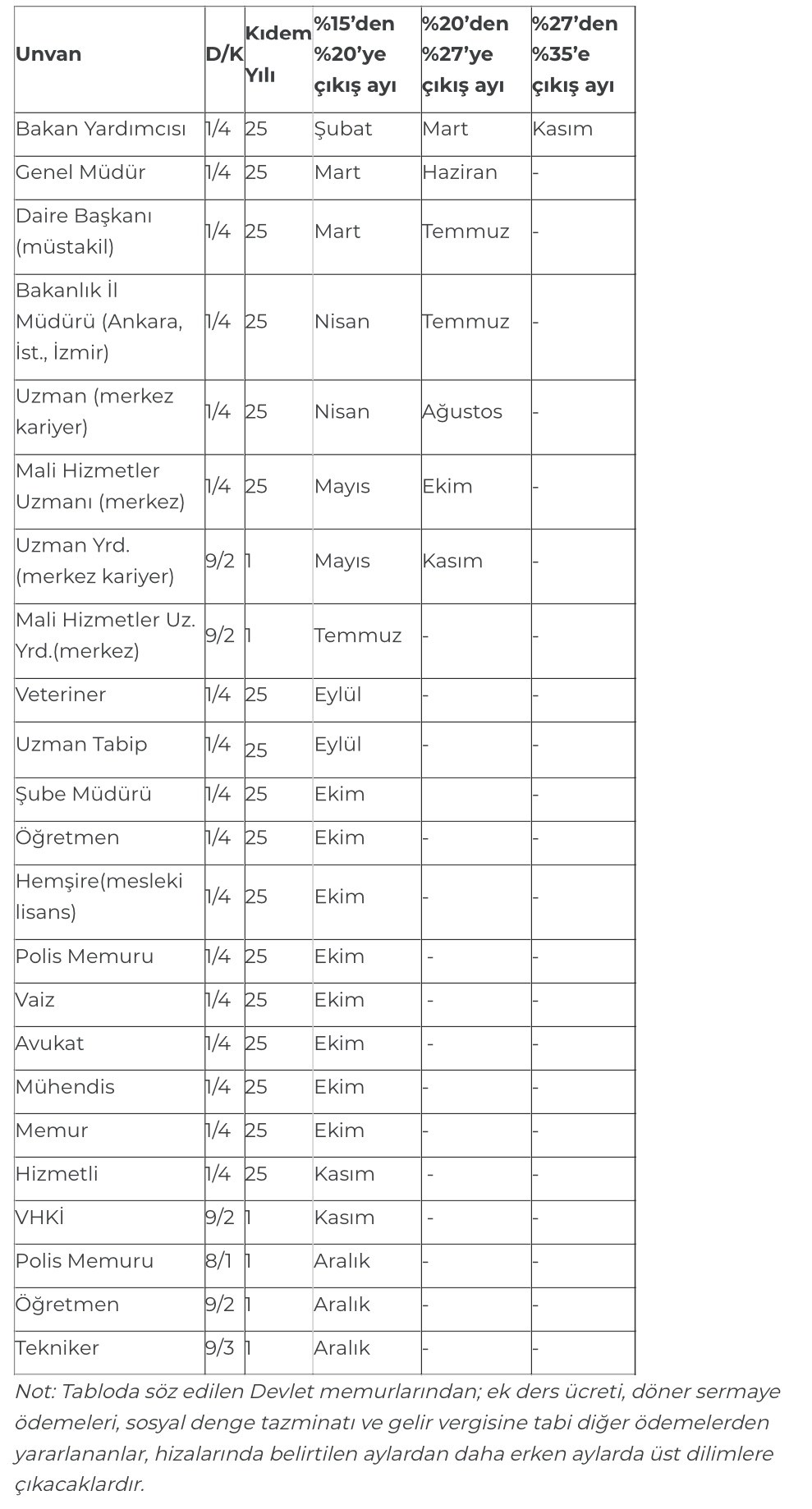

Devlet memurları hakkında geçerli olan ücret sitemi, unvanları, hizmet süreleri, aylık dereceleri gibi hususların etkisiyle, gelir vergisi uygulamalarından kaynaklı aylık net maaşlarındaki azalma yılın farklı aylarında ve farklı miktarlarda olabilmektedir.

Aylık ücretleri 657 sayılı Kanuna göre ödenenlerin; gösterge aylığı, ek gösterge aylığı, kıdem aylığı, taban aylık ve yan ödemeleri üzerinden gelir vergisi kesintisi yapılmaktadır.

Ücret ve tazminat göstergesine göre maaş alanların ise ücret göstergesi üzerinden gelir vergisi kesintisi yapılmaktadır. Ayrıca, burada değinilmeyecek olmakla birlikte, Devlet memurlarından bazılarının yararlanmakta olduğu; ek ders ücreti, döner sermaye ve sosyal denge tazminatı ödemeleri de gelir vergisi matrahına dahil edilmektedir. Bu nedenle, yazımızda değinmeyeceğimiz söz konusu ödemelerden yararlananların üst vergi dilimine çıkma zamanları aşağıdaki tabloda belirtilenden daha erken olacaktır.